«O‘zbekneftgaz» 700 million dollarlik debyut yevroobligatsiyalarni London fond birjasida muvaffaqiyatli joylashtirdi

O‘zbekiston Respublikasi Prezidentining 2021 yil 3 fevraldagi PF-6155 sonli farmoni va Vazirlar Mahkamasining 2021 yil 3 noyabrdagi 668-son qaroriga muvofiq amalga oshirilayotgan transformatsiya jarayonlarini davom ettirish hamda moliyalashtirish manbalarini diversifikatsiya qilish maqsadida Moliya vazirligi ko‘magida «O‘zbekneftgaz» AJ o‘z tarixida ilk bor London fond birjasida RegS/144A formatida 7 yillik muddatga 700 million AQSh dollari miqdoridagi yevroobligatsiyalarini muvaffaqiyatli joylashtirdi.

Bu, o‘z navbatida, jamiyatning transformatsiya va dunyodagi eng yaxshi biznes-amaliyotlarni joriy etish bo‘yicha tizimli ishlarning natijasi hisoblanadi, jumladan:

- Ernst&Young (Buyuk Britaniya) xalqaro auditorlik kompaniyasi tomonidan jamiyatning 2017-2020 yillar va 2021 yilning 1- yarim yilligi uchun MHXSga asosan konsolidatsiyalashgan moliyaviy xisobotlari auditi o‘tkazildi;

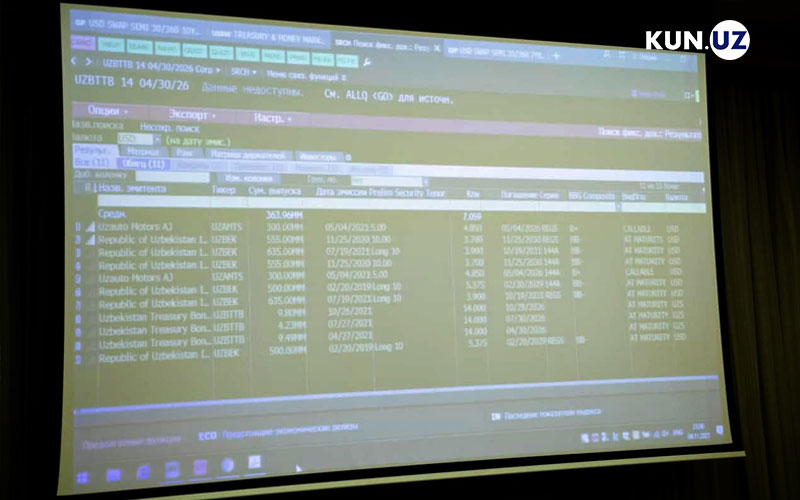

- «Fitch Ratings» va «S&P» xalqaro reyting agentliklari tomonidan (BB– /barqaror) darajasidagi korporativ va emissiyasiga reyting berildi;

- Obligatsiyalarni chiqarish uchun «CITI Group», «JP Morgan» (AQSh), «Mitsubishi UFG» (Yaponiya) va «Gazprombank» AJ (RF) kabi tashkilotchi banklar jalb qilindi.

Barcha turdagi yuridik ekspertizalar (auditorlik, moliyaviy, boshqaruv) o‘tkazildi.

Yuqoridagi tadbirlarni amalga oshirish natijasida xalqaro obligatsiyalarni chiqarish doirasida joriy yilning 5 va 8 noyabr kunlari o‘tkazilgan roadshow davomida potensial investorlarga jamiyat faoliyati xaqida taqdimot o‘tkazildi.

Shu bilan birga, roadshow davomida AQSh, Yevropa, Rossiya federatsiyasi va Osiyo mamlakatlaridan 35 dan ortiq institutsional investorlar bilan telekonferensiya (Global Investor Call) va yirik xalqaro 28ta investorlar bilan individual uchrashuvlar o‘tkazishga erishildi.

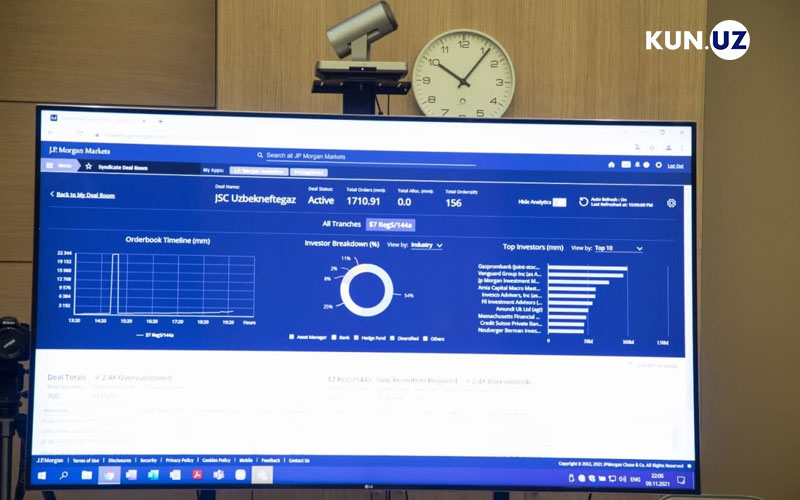

Olib borilgan marketing o‘rganishlar natijasida 9 noyabr holatiga tashkilotchi banklar (Bank GPB International S.A. , Citigroup Global Markets Limited, J.P. Morgan Securities plc. va MUFG Securities EMEA plc) tomonidan Jamiyatning yevroobligatsiyalarining boshlang‘ich foiz stavkasi 5 foiz miqdorida belgilandi.

Natijada jami 1,9 milliard AQSh dollari (tashkilotchi banklar buyurtmanomalarisiz – 1,7 milliard AQSh dollari) miqdoridagi buyurtmanomalar kelib tushdi va ishtirokchilarning sifat va miqdori tahlili natijasiga ko‘ra yakuniy foiz stavkasi 4,75 foizgacha tushirildi.

Jamiyatning xalqaro obligatsiyalari Buyuk Britaniya, AQSh, Germaniya, Yevropa hamda Osiyo mamlakatlaridan qatnashgan 120 dan ortiq investorlar orasida taqsimlandi.

«O‘zbekneftgaz» AJ Boshqaruv raisi Mehriddin Abdullayev boshchiligidagi jamoaning bir necha kunlik tinimsiz mehnati o‘z natijasini berdi.

Jamiyatning xalqaro obligatsiyalari taqsimlanishi jarayonida Jamoatchilik vakillari, jurnalistlar, blogerlar ham ishtirok etishdi.

Jurnalist Doston Ahrorov

Operator va montaj ustasi Muxiddin Qurbonov

Mavzuga oid

18:04 / 14.09.2024

Yirik energetika korxonalarining soliq to‘lovlari keskin qisqarishda davom etmoqda

21:27 / 05.09.2024

GTL zavodining davlatga soliq tushumi 2 barobarga kamaygani ma’lum bo‘ldi

20:27 / 29.08.2024

Yirik energetika korxonalari soliq to‘lashni keskin kamaytirdi

13:59 / 29.08.2024